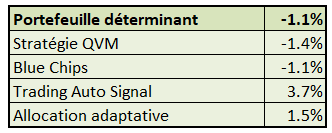

Ce mois de mai a été marqué par un fléchissement assez net de l'indice MSCI Switzerland (-2.7% en CHF), tandis que la bourse américaine progressait de 1.6% (en CHF). Le portefeuille déterminant s'est situé entre les deux, avec -1.1%. Le PF souffre toujours de la vigueur du franc suisse, déjà constatée ces derniers mois. C'est le cas tout particulièrement vis-à-vis du Yen. Difficile de faire quoi que ce soit de bon en effet sur les titres japonais, lorsque le JPY s'affaiblit de 2.6% par rapport au CHF, rien que sur ce dernier mois.

Ce mois de mai a été marqué par un fléchissement assez net de l'indice MSCI Switzerland (-2.7% en CHF), tandis que la bourse américaine progressait de 1.6% (en CHF). Le portefeuille déterminant s'est situé entre les deux, avec -1.1%. Le PF souffre toujours de la vigueur du franc suisse, déjà constatée ces derniers mois. C'est le cas tout particulièrement vis-à-vis du Yen. Difficile de faire quoi que ce soit de bon en effet sur les titres japonais, lorsque le JPY s'affaiblit de 2.6% par rapport au CHF, rien que sur ce dernier mois.

Bien que ce phénomène soit éphémère, puisque les fluctuations de change perdent de l'importance sur le long terme vis-à-vis de la valorisation intrinsèque des actifs, il n'est jamais agréable de devoir ramer à contre-courant des devises. Cela nécessite de dégager des performances de malade, rien que pour se tenir à flot. J'ai donc commencé à diminuer légèrement l'exposition à certaines devises tierces, ce qui devrait aider dans le futur à être un peu moins affecté par ce phénomène. Il n'est pas question toutefois de totalement laisser de côté les investissements à l'étranger, puisque ceux-ci participent à la diversification du portefeuille.

Performance du mois en CHF

En détail, voici la performance du PF et de chacune de ses stratégies :

La stratégie QVM, qui représente une part importante du PF, a une nouvelle fois sensiblement tiré vers le bas le résultat d'ensemble. Les titres japonais ont pesé lourd dans la balance. Non seulement le Yen a fondu par rapport au CHF, mais en plus les actions concernées ont lâché simultanément passablement de lest. D'ordinaire, lorsque la monnaie se déprécie, les actions grimpent, et vice-versa. Mais dans la conjoncture inflationniste dans laquelle nous vivons, ce paradigme a tendance à être inversé. Nous avions déjà constaté ceci avec le CHF le mois dernier : alors que ce dernier se renforçait, les actions helvétiques grimpaient simultanément.

Malgré les résultats en demi-teinte de la stratégie QVM ces derniers temps, je demeure confiant vis-à-vis d'elle sur le plus long terme. Elle a prouvé son efficacité dans le passé, que ce soit dans les recherches, en backtest ou en productif. Le double effet pénalisant constaté sur le Yen ce dernier mois, peut tout aussi bien se produire en sens inverse prochainement.

La stratégie Blue Chips s'est un peu mieux portée, mais affiche malgré tout un résultat négatif. Une des caractéristiques importantes de cette approche, c'est qu'elle mixe des titres défensifs et de croissance, peu corrélés entre eux, afin de minimiser la volatilité d'ensemble. Cet effet amortisseur a été particulièrement marqué durant ce dernier mois. Tandis que les valeurs technologiques s'envolaient (QQQ ci-dessous), les titres défensifs, comme les biens de consommation de base (VDC) et les soins de santé (XLV) se sont nettement allégés. Un retour de manivelle à relativement court-terme est probable. Affaire à suivre.

Le Trading Auto Signal a tardé à délivrer son premier appel, mais il a fini par le faire en fin de mois, avec un joli gain en seulement quelques jours d'exposition. Cette ligne a également profité du renchérissement du dollar face au franc suisse le reste du mois, lorsque la position était cash. Le Trading Auto Signal sera amené à prendre un peu plus d'ampleur ces prochains mois.

Enfin, les ETFs gérés en allocation adaptative se sont bien comportés grâce au Nasdaq, et malgré la contreperformance des actifs alternatifs tels que l'or et les cryptomonnaies.

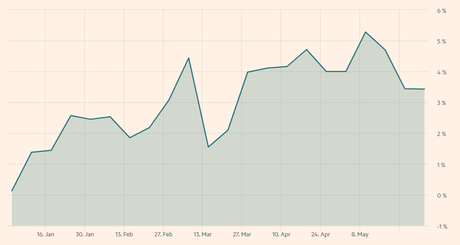

Performance depuis le début de l'année en CHF

Cela nous donne une performance en CHF depuis le début de l'année de 3.4% pour le PF déterminant, avec une volatilité de 9% (en annualisé). Le marché affiche une performance deux fois supérieure (S&P 500 à 7.2% et MSCI Switzerland à 7.8%). Même si la volatilité du marché est, elle aussi, deux fois plus importante que celle du portefeuille, c'est un résultat qui demeure bien inférieur à ce qui est attendu. Comme mentionné avec les stratégies QVM et Blue Chips, je m'attends à un rattrapage ces prochains temps, car la performance affichée se trouve en dessous du trend historique.

Portefeuille déterminant (01.01.2023-31.05.2023)

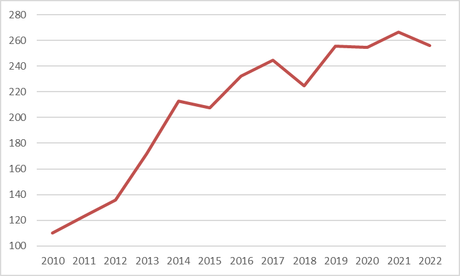

Portefeuille (2010-2022)

Modifications au sein du PF

Dans la continuité des modifications du PF entamées en mai, deux autres actifs tirent leur révérence : les marchés frontières et les obligations corporate à haut rendement. En effet, ces deux instruments, à la suite de la ségrégation du PF en quatre stratégies distinctes, avaient tendance à tirer vers le bas la performance d'ensemble dans tous mes backtests.

L’article Portefeuille déterminant : situation au 01.06.2023 est apparu en premier sur dividendes.ch.