Aflac, fondée en 1955, est une entreprise américaine basée à Columbus, en Géorgie, et qui vend des assurances vie et des complémentaires santé aux États-Unis et au Japon. Depuis 1999, la compagnie Aflac est reconnue en raison du succès rencontré par une bonne stratégie marketing comprenant la création d’une mascotte: un canard blanc (ressemblant à une oie), qui figure désormais dans son logo et est présent dans toutes ses campagnes publicitaires.

L’entreprise

Aflac Incorporated est le plus important fournisseur d’assurance complémentaire aux États-Unis. La société affirme par ailleurs qu’elle assure un foyer japonais sur quatre. 73% des revenus de la société provient de son segment japonais, tandis que les 27% restants proviennent de ses activités américaines. Tous les revenus d’AFLAC provenant du Japon sont convertis en dollars pour le reporting financier. Une augmentation du JPY face au USD se répercute donc positivement sur les revenus.

Depuis 2000, l’image de l’entreprise est devenue plus largement reconnue comme le résultat de publicités mettant en vedette le canard Aflac, qui cancane le nom de la société. Le concept de canard a été créé par Kaplan Thaler Group , une agence de publicité basée à New York. Un des directeurs artistiques de l’agence est tombé sur l’idée du canard tout en marchant autour de Central Park en proférant « Aflac, Aflac. » Il s’est vite rendu compte à quel point le nom de l’entreprise ressemblait au cancanement d’un canard. Le canard Aflac a joué dans plus de 30 films publicitaires et il est inscrit sur la Promenade de Madison Avenue of Fame comme l’une des icônes publicitaires favorites de l’Amérique.

Le titre

Le rendement moyen à long terme est de 2.23%, ce qui est correct. Le ratio cours/bénéfices confirme cette valorisation attractive, avec 9.20. La progression annuelle du dividende est également intéressante, avec 11.66%. La société a augmenté ses paiements aux actionnaires durant 28 années consécutives, ce qui prouve la robustesse de leur modèle d’affaire. Le ratio de distribution est très prudent, avec 31.55%, laissant passablement de marge à la société pour continuer à augmenter son dividende, même en cas de passage difficile.

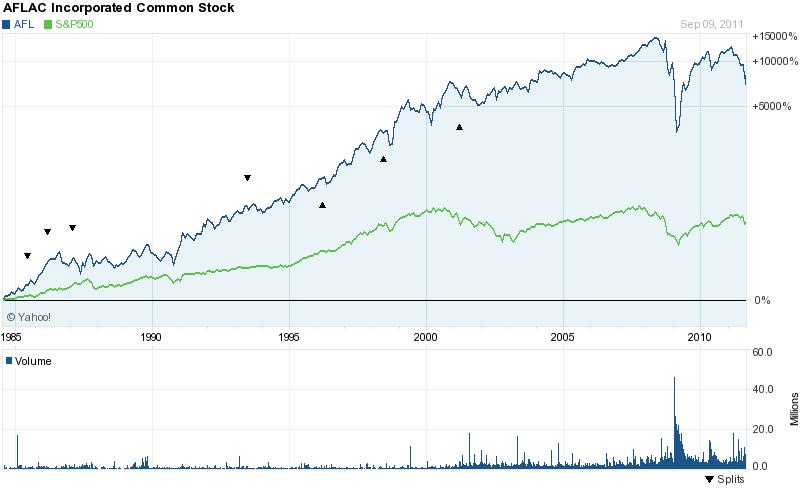

À ces chiffres déjà attractifs, vient s’ajouter une performance exceptionnelle du titre par rapport au marché, depuis 1985. Malgré un plongeon terrible entre 2008 et 2009, durant la crise financière, l’action s’est très bien reprise par la suite.

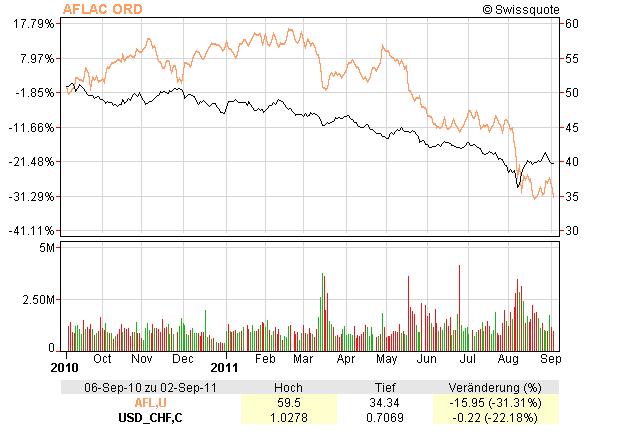

Malheureusement, cette excellente performance a un prix particulièrement lourd chez Aflac, à travers un risque trop important à nos yeux. Ainsi, la volatilité s’élève à 21.47%, soit nettement plus que la moyenne de notre portfolio et même plus que celle du marché. Le beta affiche par ailleurs une très forte sensibilité à ce dernier, avec 1.77.

Le titre n’offre par ailleurs pas de protection suffisante contre les variations du dollar, malgré son chiffre d’affaire important au Japon.

Conclusion

Aflac possède des fondamentaux alléchants, mais le risque que le titre fait encourir autant du point de vue de la volatilité, que de sa sensibilité au marché et au dollar est trop important à nos yeux. Rappelons que nos émotions sont nos pires ennemies en matière d’investissement et que nous préférons éviter de les chatouiller lorsqu’on le peut. Par contre le titre pourra très bien convenir à un investisseur plus téméraire qui a l’habitude de jouer avec ce genre de placements risqués.

Sources : wikipedia.org, wikinvest.com, yahoo.com, swissquote.ch, dividendes.ch